Summary box

Beneficios

Al obtener una tarjeta de crédito y realizar compras podrás acumular: Millas, Puntos o Cashback. Además obtendrás beneficios adicionales que puedes consultar en nuesto sitio web.

Tarjetas de Millas

Las millas acumuladas se pueden canjear por boletos aéreos en la aerolínea de tu plan de lealtad o en el portal viajes.baccredomatic.com si el plan es Millas Plus.

Tarjetas de Puntos

Se acumulan puntos que se pueden redimir en más de 1,000 establecimientos o en viajes.baccredomatic.com

Tarjetas de Cashback

Se acumulan cashback que se pueden acreditar a tu estado de cuenta para pagar el saldo de tu tarjeta de crédito.

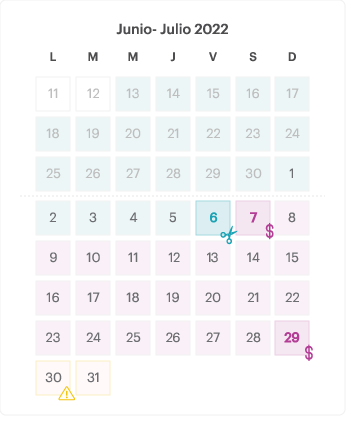

Fecha de corte y pago

Te explicamos las fechas más importantes al utilizar tu tarjeta:

Fecha de corte:

Es la fecha en la que se cierra el ciclo de compras y se determina el monto total adeudado de los últimos 30 días. En el ejemplo se muestra que el día 6 de cada mes sería la fecha de corte.

Fechas de pago:

Es la fecha en la que debes realizar el pago total o parcial del saldo que tiene la tarjeta a la fecha de corte, sin generar intereses moratorios por atraso en el pago. Si realizas el pago total de tu saldo al corte en esta fecha, evitarás intereses y cargos por mora.

En este ejemplo la fecha de pago límite sería los días 29 de cada mes.

Pagos e intereses

Te explicamos todas las opciones para pagar tu tarjeta de crédito.

Si realizas el pago total de tu saldo al corte, no se acumularán intereses.

Con el pago mínimo y el pago parcial se acumulan intereses sobre el saldo con el que haya cortado tu tarjeta.

Tipos de intereses

Interés corriente: Este porcentaje se genera sobre el saldo con el cual corto tu tarjeta y no se realiza el pago total en la fecha límite.

Interés por mora: Interés que se aplica cuando no se realiza el pago mínimo en la fecha límite.

Interés bonificable: El día después de tu fecha de corte se generarán los intereses sobre el monto adeudado. Son bonificables porque al realizar el

pago total antes de la fecha límite, se reversan en el siguiente estado de cuenta.

Interés no bonificable: En consumos de ciertas industrias (casinos, retiros de ATM, etc.) aunque se pague el total del consumo en la fecha indicada, los intereses no serán bonificables y se cobrarán.

Tasas de interés anual: La tasa de interés anual se divide entre 12 meses para calcular el interés mensual. Te mostramos un ejemplo de cómo se calcula.

Tasa de Interés de tarjetas de Crédito BAC Credomatic

Límite de crédito

Es la cantidad de dinero que el banco te otorga como línea de crédito al aprobar tu tarjeta.

Al realizar compras se reducirá el monto disponible, pero al realizar el pago de tu tarjeta obtendrás nuevamente tu disponible.

Aumento de límite

Puedes solicitarlo en Banca Móvil en la seción de “Solicitudes” o en Banca en Línea en la sección de “Realizar Gestiones”.

Límite compartido

El límite compartido es la unión del límite de crédito de tus tarjetas para disponer de un límite total en cualquiera de ellas.

En el ejemplo anterior, aunque las tarjetas tengan diferentes límites, al estar dentro del límite compartido, ambas pueden utilizar la suma de ambos montos, o sea un máximo de $3,100.

Pago de tarjetas

Cada tarjeta se paga de forma individual y cada una tendrá su propio estado de cuenta.

Financiamientos y extrafinanciamientos

¿Cuál es la diferencia de los financiamientos y los extrafinanciamientos?

Los financiamientos son parte del límite de crédito de la tarjeta, los extrafinanciamientos son adicionales al límite.

Tipos de Extrafinanciamientos

Cuotas BAC sin intereses

El total de la compra se divide entre la cantidad de meses acordados con el comercio para pagar. Estas no acumulan intereses.

Si no se cumple con el pago de las cuotas se acumularán intereses sobre el saldo total.

Extrafinanciamiento con intereses

Con estos financiamientos puedes solicitar efectivo inmediato pero con un porcentaje de interés.

Te recomendamos siempre consultar las tasas de interés.

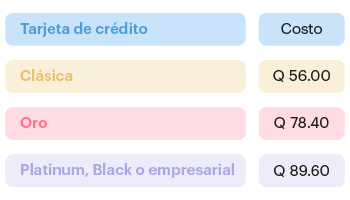

Cobros administrativos y comisiones

Conoce los cobros administrativos asociados a las tarjetas de crédito.

Compras en dólares con tarjeta clásica: 2% de comisión

Compras en monedas distintas al quetzal y dólar: 3% de comisión en todas las tarjetas

Reposición:

Al solicitar la reposición de una tarjeta de crédito por daño, pérdida o robo se realiza un cobro administrativo dependiendo de la categoría de la tarjeta. Si cuentas con seguro PRF debes de contactarte a los canales de servicio para solicitar la reversión del cargo. El costo de reposición ya incluye IVA.

Por retiro de efectivo en cajeros:

Tarjeta clásica: 5%, comisión mínima Q20

Todas las tarjetas: En el extranjero 3.5%, comisión mínima USD3

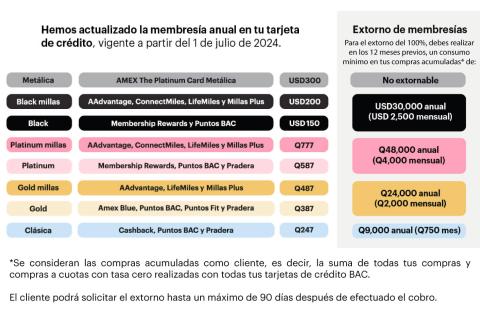

Hemos actualizado la membresía anual en tu tarjeta de crédito, vigente a partir del 1 de julio de 2024.

Seguros

Protege tu tarjeta de crédito y respalda tu presupuesto ante eventualidades como pérdida, robo o fraude. Adicional, ten el control de tus finanzas, mediante las alertas de consumo que te incluye. Solicita el seguro PRF a través de nuestros medios de atención: WhatsApp, chat, página web, vía telefónica o visitando una agencia.

La inversión es mensual según la categoría de tu tarjeta y se renueva automáticamente.

Tienes seguros asociados a la marca de la tarjeta.

* En caso de dudas, puedes consultar directamente a la marca de la tarjeta o en nuestro sitio web.